轴承:新领域新机遇,轴承国产化前景广阔

国际轴承厂市占率领先,国内轴承产业加速发展,轴承行业未来成长空间广阔。

轴承是机械运转的重要零部件,其主要功能在于减少摩擦、引导旋转以及承受载 荷。根据轴承运转时产生摩擦力性质的不同,可将轴承分为滑动轴承和滚动轴承, 其中滚动轴承应用更为广泛。从竞争格局来看,全球轴承市场基本被八大国际厂 商垄断,分别为 SKF、NSK、TEKT、NTN、NMB、NACHI、TIMKEN 和 Schaeffler, 2022 年八大厂商全球市占率(按收入)达到 75%,主要因为其发展历史更为悠 久;相较之下,中国轴承市场集中度较为分散。从市场规模来看,根据 Grand View Research,2023 年全球轴承市场规模为 1209.8 亿美元,并预计 23-30 年 CAGR 约为 9%,其中中国是主要市场之一。根据中国轴承工业协会,2021 年我国轴 承行业营收为 2278 亿元。未来有望受益于人形机器人快速放量、风电轴承国产 替代趋势等,我国轴承行业具有广阔的成长空间。

轴承是风机核心零部件,降本压力下其国产替代加速。

由于风电轴承具备以下特点:技术难度高且在风机中发挥着重要作用、在风机中 的价值量占比不高但附加值高、国产替代与技术升级加强轴承持续成长能力,因此其具有较强的抗通缩属性。风电轴承包括主轴轴承、偏航变桨轴承以及齿轮箱 轴承,其中主轴轴承和齿轮箱轴承具有较大的国产替代空间。根据 Research and Markets,2022 年全球风电轴承市场规模为 68 亿美元,并预计 22-28 年 CAGR 约为 12.76%。根据我们测算,我国风电轴承市场规模有望在 2025 年超 330 亿 元人民币,其中主轴轴承、偏航变桨轴承、齿轮箱轴承市场规模分别为 81.42 亿元、180.84 亿元、70.64 亿元。我国风电轴承市场规模 20-25 年 CAGR 约为 21.34%,主要受益于我国风电需求高景气所带来的较为广阔的成长空间,以及 持续推进的国产替代进程。

轴承是人形机器人产业链的重要关节部件,主要应用于减速器、丝杠和电机环节。

长期来看,人形机器人未来有望快速放量,其产业链各环节市场潜力较大,人形 机器人的不断发展有望推动减速器、丝杠、电机配套轴承需求量提升。人形机器 人各环节所选用的主流轴承类型种类多样,以特斯拉 Optimus Gen-2 机器人为 例,我们梳理了其所用零部件的配套轴承类型,如谐波减速器主要选用交叉滚子 轴承、柔性轴承,行星减速器主要选用深沟球轴承、滚针轴承,行星滚柱丝杠主 要选用深沟球轴承、四点接触球轴承,空心杯电机主要选用深沟球轴承、滑动轴 承。根据我们测算,当人形机器人销量达到百万台级别时,行星滚柱丝杠、谐波 减速器的市场空间将超过百亿元人民币,空心杯电机和行星减速器的市场空间也 有较大提升,以上环节配套轴承的使用量有望迎来较大的发展空间。

全球轴承市场规模成长空间广阔。根据 Grand View Research,2023 年全球轴 承市场规模为 1209.8 亿美元,并预计到 2030 年将达到 2266.0 亿美元,23-30 年 CAGR 约为 9%;其中 2023 年亚太地区份额为 40%,Grand View Research 预计亚太地区轴承市场规模将快速增长,到 2030 年将超过 982.0 亿美元,并且 中国是主要市场之一。 我国轴承行业具有广阔的成长空间期。我国轴承行业的营业收入在 2019 年有所 下降,一是国内以汽车为首的轴承配套机械产品产量大幅下降,轴承内需市场受 到压抑,二是国际受中美贸易争端以及国际贸易保护主义抬头,轴承出口也受到 抑制。2021 年受益于军工领域高增速以及风电轴承国产替代趋势,我国轴承行 业营收达到 2278 亿元,增速高达 18%。

国际轴承厂商市占率居前,国内轴承产业加速发展

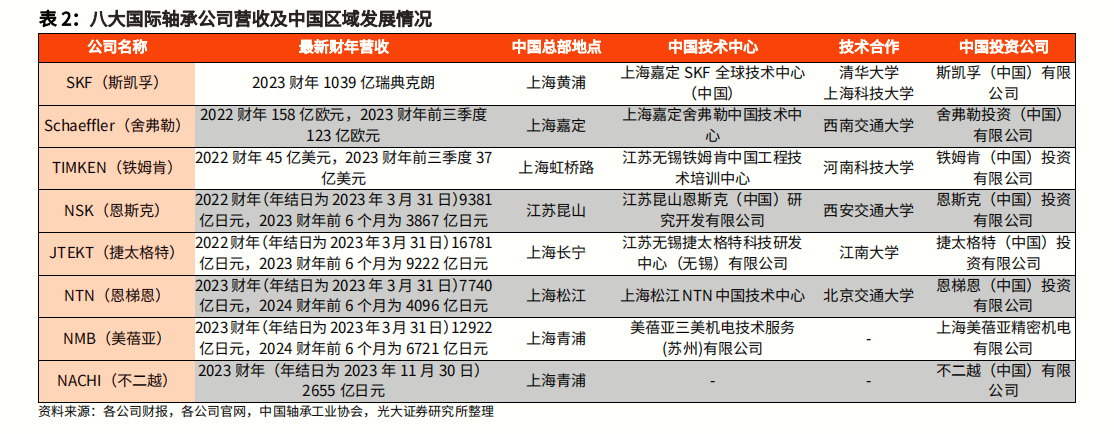

全球轴承市场基本被八大国际厂商垄断。在全球范围内,八大轴承企业呈现多头 垄断竞争的格局,这八家企业分别是瑞典的斯凯孚(SKF),日本的恩斯克(NSK)、 捷太格特(JTEKT)、恩梯恩(NTN)、美蓓亚(NMB)和不二越(NACHI), 美国的铁姆肯(TIMKEN),以及德国的舍弗勒(Schaeffler)。2022 年八大轴 承企业的全球市占率达到 75%(按市场规模金额,下同),相比之下,中国厂 商市场份额仅为 20%;中国轴承市场呈现集中度较低的格局,2021 年万向钱潮、 人本股份、洛轴营收分别为 143.22 亿元、91.21 亿元、51.08 亿元,而当年我国 轴承工业营业收入达 2278 亿元。

国际化战略是八大跨国轴承公司的基本发展战略。世界八大跨国轴承公司在全球 建立了多个销售网络与生产企业,在中国均有投资生产轴承以及相关产品的工 厂。除此之外,随着投资规模的扩大和投资水平的提升,八大跨国公司开始在华 建立地区总部和技术中心,将运营管理中心和技术中心转移到中国,其设立的中 国总部基地和中国工程技术中心规模大、起点高。外资轴承企业的在华投资地点 主要选择在经济比较发达的东南部和沿海地区,主要以长三角地区为主,并且其 技术中心均采取和中国知名高等院校合作方式进行。

我国轴承产业形成了五大产业聚集区。中国经过几十年的发展,轴承产业具有重 要的区域发展特色,主要形成了以瓦房店、洛阳、浙江东部、苏锡常(长三角) 和山东聊城五个轴承产业集群。

(1)瓦房店轴承基地:是中国最大的轴承行业基地,被称为“中国轴承之都”, 轴承产品主要是大型、特大型设备轴承;

(2)洛阳轴承行业基地:是我国技术积累最深刻的轴承行业集聚区,拥有专业 的轴承研究所,以及唯一有轴承专业的河南科技大学,产品主要是中型、大型、 高档的主要设备轴承;

(3)浙东轴承产业聚集区:拥有完整的工业布局与先进的生产设备,轴承产品 多是中小型、中型;

(4)苏锡常轴承行业基地:以差异化发展为特点,定位“专精特新”,生产的 轴承主要用于轻工业;

(5)聊城轴承行业基地:是我国最大的轴承保持器生产基地和最大的轴承贸易 聚集地,全产业布局,现已形成以轴承生产、装配和销售为一体的临清市烟店轴 承市场。

当前国产化进程下,我国轴承发展已取得较大突破,但仍在轴承材料、专用设备 方面存在壁垒。作为高精度的机械部品,轴承综合了材料科学、热处理技术、数 控技术等多种技术。

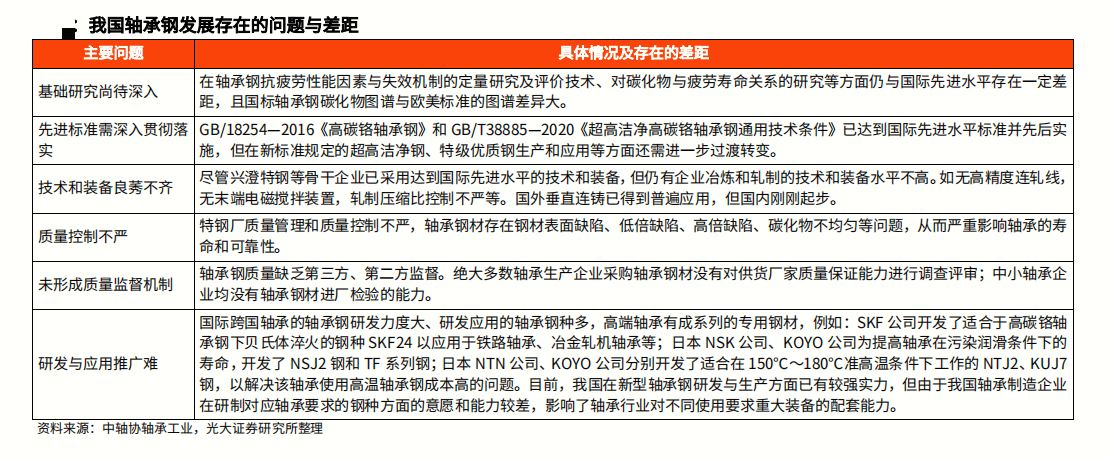

(1)轴承材料层面:轴承钢成为制约我国轴承行业高质量发展的主要因素之一。 轴承常用材料一般分为金属材料、多孔质金属材料和非金属材料三大类型,而轴 承钢作为当前最常用的轴承材料之一,具有高强度、耐腐蚀、耐高温等优点,适 用于各类型轴承的制造。行业内当前应用的轴承钢主要包括高碳铬轴承钢、渗碳 轴承钢、不锈轴承钢、高温轴承钢、中碳轴承钢和无磁轴承钢六类。

①碳铬轴承钢:兴澄特钢已能按 GB/T18254-2016 标准第二等级高级优质钢进 行批量生产,占其产量的 65%以上,第一等级特级优质钢目前也已开始生产和 供货;

②渗碳轴承钢、中碳轴承钢:国内已达到国外同类产品水平,欧美、日本在华企 业已开始批量使用;

③不锈轴承钢、高温轴承钢、无磁轴承钢:国内技术质量水平与国际水平有一定 差距,具体表现在质量的一致性、性能稳定性和特种轴承个性化需求满足度。

总体来看,当前我国轴承钢的技术质量水平已取得长足进步,但与国际先进水平 相比仍存在一定差距。

(2)专用设备层面:

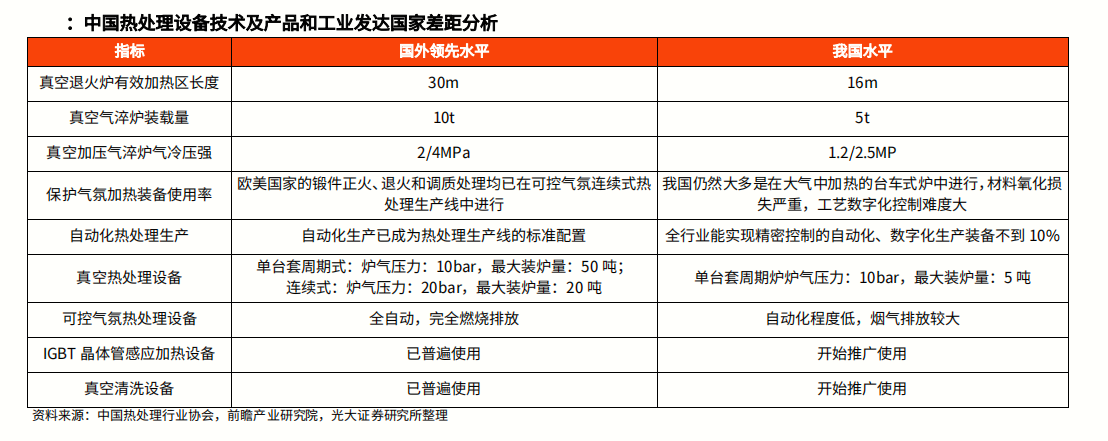

热处理是保证轴承精度、性能、寿命和可靠性的重要环节。作为轴承加工的重要 专用设备,随着主机对配套轴承性能提出越来越高的要求,轴承热处理设备方面 也需要有很大的提升。《中国热处理行业“十四五”发展规划纲要》表示,“十 三五”期间,我国热处理装备和工艺材料制造已基本达到或接近国际先进水平, 但较发达国家仍存在差距,主要表现在:设备稳定性差、热处理工件质量的离散 性大,自动化与信息化程度低,功能不全面,产业线集成能力不足等方面。

(3)加工工艺层面:

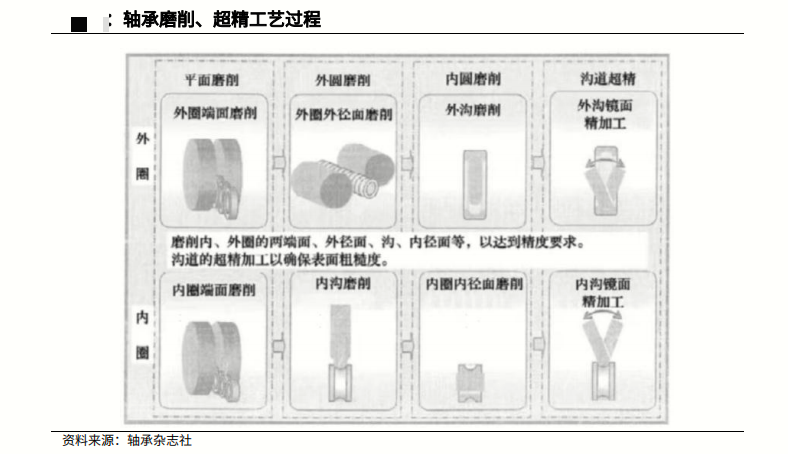

磨削加工是轴承生产的关键工序。轴承生产过程中,所耗用的磨削加工劳动量约 占总劳动量的 60%,磨削加工成本占整个轴承生产成本的 15%以上。轴承磨削 加工包含磨削、超精、研磨等,目前国内磨削过程多采用单机加工,部分发展较 好的企业已建设自动化生产线。

当前我国磨削、超精加工技术有了较大改进,宽无心外圆磨削、沟(滚)道超精 工艺及支沟磨沟工艺已普遍应用,但相比国外轴承磨超加工工艺还存在较大差 距,具体表现为:国外先进的轴承制造企业中,端面、外径磨削采用 CNC 数控 自动送料,磨削速度达 45m/s;沟道、内径磨削已全部采用 CNC 数控机床,生 产过程实现全线自动化,全部工序由计算机集中控制,砂轮线速度达到 60m/s; SKF 磨加工工序的内沟磨削速度已达到 120m/s,特别是使用性能优良的 CBN 砂轮使其具备较高的生产效率。

随着人形机器人放量、风电产业链降本压力持续,轴承行业具有较大 的成长空间和国产替代空间。目前海外轴承企业在市场份额、技术水平、产品能 力方面均较强,国产公司正不断深化自身能力,提升产品水平,为未来行业快速 成长和国产替代打下坚实基础。